حفز النموّ المذهل في صناديق الاستثمار المتداولة على مدار العقد الماضي جيلًا جديدًا من المستثمرين الناشئين لاكتشاف ما هي هذه الصناديق الاستثمارية، وكيف تختلف عن الأصول الاستثمارية الأخرى (الصناديق المشتركة وصناديق المؤشرات المتداولة العالمية)، والمزايا التي تقدمها للمستثمر.

إن معرفة المزيد عن صناديق الاستثمار المتداولة يعد أمرًا منطقيًا، وذلك لتواجدها بشكل واسع في عالم الاستثمار.

ارتفعت قيمة أصول صناديق الاستثمار المتداولة عالميًا من 716 مليار دولار أمريكي فقط في عام 2008 إلى 8.56 تريليون دولار في نهاية الربع الأول من عام 2021، بزيادة مذهلة قدرها 1,095%. في نفس الفترة، ارتفع العدد الإجمالي لصناديق الاستثمار المتداولة والمدرجة في سوق الأسهم بنسبة 450%، من 1,617 صندوق إلى 8,893 صندوق. ويستمر التنوّع في صناديق الاستثمار المتداولة في النموّ حيث يقوم مديرو الصناديق بإنشاء صناديق استثمار متداولة جديدة لتحقيق الأهداف الاستثمارية للمستثمرين المختلفين.

وفي ظل جائحة كورونا، أعلن مجلس الاحتياطي الفيدرالي الأمريكي عن شراء سندات عالية العائد ذات درجة استثمارية من خلال صناديق الاستثمار المتداولة، وكان قرار تاريخي أكد شعبية صناديق الاستثمار المتداولة.

واليوم، من الممكن أن تشكّل صناديق الاستثمار المتداولة حوالي ربع حجم التداول اليومي في سوق الأسهم الأمريكية، وقد يصل هذا الحجم إلى 40% في بعض الأيام، وفقًا لموقع بلومبيرغ.

لقد ارتفعت المصداقية في صناديق الاستثمار المتداولة بشكل كبير، حتى أن خطط المعاشات التقاعدية وشركات التأمين تقوم الآن باستخدام هذه الصناديق باعتبارها الجزء الرئيسي منخفض التكلفة من محافظها الاستثمارية، وفقًا لبلومبيرغ.

ومع ازدياد عدد المستثمرين الأفراد والمحترفين الذين يستخدمون صناديق الاستثمار المتداولة، زاد الاهتمام بهذه الصناديق وبمعرفة تاريخها، وكيف تختلف عن الأصول الاستثمارية الأخرى، وأنواعها المختلفة، إضافة إلى مزاياها وعيوبها المحتملة، وأفضل طريقة للاستثمار فيها. كما يرغب العديد من المستثمرين الذين يتطلعون إلى المستقبل أيضًا في معرفة ما يخبئه المستقبل لصناديق الاستثمار المتداولة.

في هذا الدليل الشامل، سنجيب على جميع أسئلتك حول صناديق الاستثمار المتداولة. سنتناول التالي:

- ما هي صناديق الاستثمار المتداولة؟ تعريف

- ما هي صناديق الاستثمار المتداولة؟ تاريخ الصندوق المتداول في البورصة

- أنواع صناديق الاستثمار المتداولة

- 7 مزايا لصناديق الاستثمار المتداولة: لماذا أصبحت شائعة

- سلبيات صناديق الاستثمار المتداولة

- أمثلة على أكثر صناديق الاستثمار المتداولة شيوعًا

- مستقبل صناديق الاستثمار المتداولة

- كيف تبدأ الاستثمار في صناديق الاستثمار المتداولة

في نهاية هذا الدليل، سيكون لديك كل المعرفة التي تحتاجها للقيام باستثمارات حكيمة في صناديق الاستثمار المتداولة.

1. ما هي صناديق الاستثمار المتداولة؟ تعريف.

يتكوّن صندوق الاستثمار المتداولمن سلة تضم مجموعة من الأصول، مثل الأسهم والسندات وصناديق الاستثمار العقاري، التي تتعقب أداء مؤشر أساسي (في كثير من الأحيان) ويتم تداولها في البورصة.

باستخدام هذا التعريف، فهناك أربع خصائص رئيسية لصناديق الاستثمار المتداولة:

- صندوق الاستثمار المتداول عبارة عن سلة من الاستثمارات: يحتوي كل صندوق تابع لفئة من الأصول (كمثل صندوق الاستثمار الخاص بالأسهم) على العديد من الأصول التي تنتمي إلى تلك الفئة.

على عكس الأسهم الفردية حيث تمنحك كل عملية شراء حصة واحدة في شركة معيّنة (أصل واحد)، فإن مع صناديق الاستثمار المتداولة، تمنحك كل عملية شراء حصص في الأصول العديدة التي تشكل هذه السلة.

على سبيل المثال، إذا قمت بالاستثمار في صندوق الاستثمار المتداول “فانغارد إس آند بي 500” (VOO) فسوف يصبح لديك حصص في جميع الشركات التي تشكل مؤشر إس آند بي 500.

- تتألف صناديق الاستثمار المتداولة من مجموعة متنوّعة من فئات الأصول: فئات الأصول الثلاثة الرئيسية هي: الأسهم، والسندات، وصناديق الاستثمار العقاري. وهناك صناديق استثمار متداولة متخصصة في الأسهم، مثل صندوق ” فانغارد إس آند بي 500″ (VOO)، وصناديق متخصصة في السندات، مثل صندوق ” فانغارد توتال وورلد” (BNDW)، وصناديق متخصصة في العقارات، مثل صندوق ” فانغارد للاستثمارات العقارية” (VNQ).

- وهناك أيضًا صناديق استثمار متداولة متخصصة في العملات (مثل كارنسي شيرز يورو، FXE)، وصناديق استثمار متداولة متخصصة في السلع (مثل إس بي دي آر لأسهم الذهب، GLD)، وصناديق الاستثمار العكسية (مثل برو شيرز شورت داو 30، DOG).

- غالبًا ما تتعقب صناديق الاستثمار المتداولة (ولكن ليس دائمًا) أداء مؤشر أساسي: الهدف من صناديق الاستثمار المتداولة هو مطابقة أداء (عوائد) المؤشر المستهدف قدر الإمكان. على سبيل المثال، يهدف صندوق ” فانغارد إس آند بي 500″ إلى مطابقة أداء مؤشر إس آند بي 500.

على عكس الصناديق المشتركة، تتعقب صناديق الاستثمار المتداولة أداء السوق مقابل الأصل الأساسي، بدلاً من محاولتها للتفوّق على السوق.

- يتم تداول صناديق الاستثمار في سوق الأسهم: يتداول المستثمرون صناديق الاستثمار المتداولة في البورصة. وعلى عكس صناديق المؤشرات المتداولة العالمية (التي تتعقب أيضًا أداء المؤشر الأساسي) والتي يتم تسعيرها فقط في نهاية اليوم، يمكنك شراء وحدات صناديق الاستثمار المتداولة في أي وقت يكون فيه السوق مفتوحًا (طوال اليوم). بهذه الطريقة، يقوم المستثمرون بتداول الصناديق الاستثمارية مثل الأسهم الفردية في سوق الأوراق المالية.

لا يزال العديد من المستثمرين يخلطون بين صناديق الاستثمار المتداولة وصناديق الاستثمار المشتركة وصناديق المؤشرات المتداولة العالمية. لذلك، من المهم التمييز بين هذه الأصول الاستثمارية الثلاثة.

صناديق الاستثمار المتداولة مقابل الصناديق المشتركة

يجمع الصندوق المشترك ما بين الأموال من مختلف المستثمرين الأفراد والمؤسسات، ويستثمر في الأسهم والسندات والأوراق المالية الأخرى، ويكون للمستثمر حصة ملكية في جزء من قيمة الصندوق المشترك (صافي قيمة الأصول). أي أن كل حصة في الصندوق المشترك الذي يشتريها المستثمر تُمثل جزءًا من استثمارات الصندوق المشترك.

تتم إدارة الصناديق المشتركة من قبل خبراء ماليين ذوي خبرة يحاولون التفوّق على السوق وتحميل المستثمرين نفقاتهم الإدارية والتشغيلية.

هناك ستّ اختلافات رئيسية بين الصناديق المشتركة وصناديق الاستثمار المتداولة:

- التداول: بينما يمكنك شراء وحدات صناديق الاستثمار المتداولة في أي وقت خلال ساعات التداول، يمكنك فقط شراء وحدات الصناديق المشتركة في نهاية ساعات التداول. ويحتاج الصندوق المشترك إلى إعادة حساب صافي قيمة الأصول في نهاية ساعات التداول قبل أن يتم شراء وحدات جديدة في الصندوق. هذه القيود غير موجودة مع صناديق الاستثمار المتداولة.

- الشفافية: الصناديق المشتركة غير ملزمة بنشر تفاصيل ممتلكاتها. وكثير منهم لا يفعلون ذلك كوسيلة لحماية استراتيجيات التداول الخاصة بهم. من ناحية أخرى، لا تزال صناديق الاستثمار المتداولة، وحتى صناديق الاستثمار المتداولة التي تدار بشكل نشط، ملزمة بنشر تفاصيل أرصدتها المالية.

- فلسفة الاستثمار: تدار الصناديق المشتركة بشكل فعال – يتخذ مدير (مديرين) الصندوق قرارات الشراء والبيع بانتظام بهدف التفوّق في الأداء على معاييرهم (مؤشر السوق). في حين أن هناك الآن صناديق استثمار متداولة مدارة بشكل نشط، إلا أنها تمثل 20% فقط من صناعة صناديق الاستثمار المتداولة. لذلك، فإن صناديق الاستثمار المتداولة هي، إلى حد كبير، صناديق تدار بشكل سلبي.

- نفقات التشغيل: في محاولتها للتفوّق على السوق، تحتاج الصناديق المشتركة إلى توظيف العديد من المحللين الماليين والتجار. وبالتالي، فهم يتحملون نفقات تشغيل أعلى يتم تمريرها إلى المستثمرين من خلال الرسوم الإدارية.

- الضرائب: نظرًا لأن الصناديق المشتركة تقوم بشراء وبيع أصولها الاستثمارية بانتظام، فإنها تميل إلى توليد المزيد من الأحداث الخاضعة للضريبة. أما صناديق الاستثمار المتداولة، التي تتم إدارتها بشكل سلبي في معظم الأحيان، فهي تميل إلى توليد عدد أقل من الأحداث الخاضعة للضريبة.

- الحد الأدنى من الاستثمار: معظم الصناديق المشتركة لديها حد أدنى من متطلبات الاستثمار. ولكن مع صناديق الاستثمار المتداولة، يمكن للمستثمرين شراء حصة واحدة من الصندوق أو حتى جزء صغير من الحصة.

[لمزيد من المعلومات حول الاختلافات بين الاستثمار السلبي والنشط، اقرأ “ما الفرق بين الاستثمار النشط والاستثمار السلبي؟“]

صناديق الاستثمار المتداولة مقابل صناديق المؤشرات

تعتمد صناديق المؤشرات على نفس فلسفة الاستثمار السلبي لصناديق الاستثمار المتداولة. ومع ذلك، هناك بعض الاختلافات:

- التداول: لا يمكن تداول صناديق المؤشرات إلا في نهاية ساعات التداول بينما يمكن تداول صناديق الاستثمار طوال ساعات التداول.

- الحد الأدنى من الاستثمار: تتطلب معظم صناديق المؤشرات حدًا أدنى من متطلبات الاستثمار، في حين يمكن شراء حصة واحدة فقط من صندوق استثمار متداول أو جزء صغير من الحصة (مع بعض الوسطاء).

- الضرائب: على الرغم من أن صناديق المؤشرات تدار بشكل سلبي، عندما يرغب المستثمر في استرداد أمواله من صندوق المؤشر، يتعين على المدير (المديرين) بيع بعض الأصول لتوليد النقود. هذه المبيعات، اعتمادًا على عددها، توّلد أحداثًا مختلفة خاضعة للضريبة. لذا، فإن صناديق المؤشرات ليست فعالة من حيث الضرائب مثل صناديق الاستثمار المتداولة.

- التكلفة: نسبة المصروفات لصناديق المؤشرات وصناديق الاستثمار المتداولة متشابهة. الاختلاف الوحيد الذي قد ينشأ يعتمد على ما إذا كان صندوق المؤشر أو صندوق الاستثمار المتداول يفرض عمولات على المبيعات. تميل صناديق المؤشرات إلى فرض عمولة مبيعات أكثر من صناديق الاستثمار المتداولة. وتفرض بعض صناديق المؤشرات أيضًا رسوم تحميل لعمليات الشراء والبيع، بينما لا توجد أي رسوم تحميل في صناديق الاستثمار المتداولة.

2. ما هي صناديق الاستثمار المتداولة؟ تاريخ الصندوق المتداول في البورصة

كيف حققت صناديق الاستثمار المتداولة مثل هذا النموّ الهائل خلال العقد الأول من القرن الحادي والعشرين؟

بقدر ما يكون تعريف صناديق الاستثمار المتداولة أمرًا مفيدًا، لا يمكن الإجابة على السؤال المطروح (ما هي صناديق الاستثمار المتداولة؟) بشكل كافٍ دون إلقاء نظرة موجزة على تاريخ الصناديق الاستثمارية.

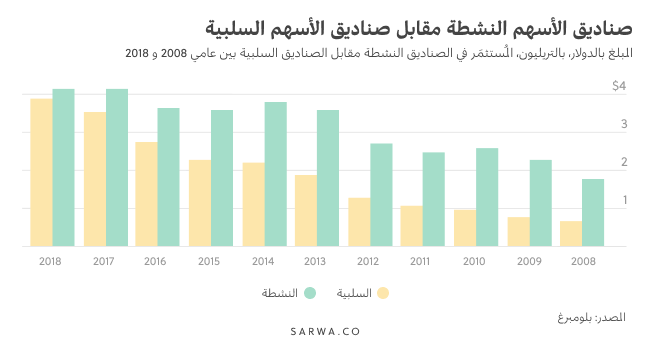

ترتبط شعبية صناديق الاستثمار المتداولة إلى حد كبير بالاتجاه المتزايد لاعتماد نهج الاستثمار السلبي.

بدأت هذه القصة قبل بضعة عقود. في السبعينيات، أدرك المستثمرون أن الإدارة النشطة (إحدى أساليب الاستثمار) لم تفِ بوعدها.

تم تطبيق نهج الإدارة النشطة من قبل مديري الصناديق المشتركة في محاولة للتفوّق على السوق. وقد فعلوا ذلك من خلال دراسة واختيار النوع الأنسب من الأصول في محفظتهم لتبرير التكاليف الإدارية.

يفرض المديرون النشطون على المستثمرين الأفراد سعرًا مرتفعًا لتغطية النفقات العامة والنفقات الإدارية الأخرى على وعد بأنهم سيتفوّقون على السوق، مما يبرّر التكلفة العالية لتوظيفهم.

ومع ذلك، لا يستطيع العديد من المديرين النشطين مواكبة أداء السوق؛ ناهيك عن التفوّق عليه.

وجاء الحل لهذه المشكلة في شكل نهج مختلف يسمى “الاستثمار السلبي”.

من الاستثمار السلبي إلى صناديق الاستثمار المتداولة

في عام 1976، قام جون “جاك” سي بوغل، وهو مؤسس مجموعة فانغارد، بإنشاء أول صندوق مؤشر متداول مُدار بشكل سلبي يتتبع مؤشر إس آند بي 500.

على عكس الصناديق النشطة، تسعى صناديق المؤشرات إلى مجاراة أداء مؤشر السوق الأساسي. وبالتالي، فهي أقل تكلفة (من حيث التكلفة العامة والنفقات الإدارية) وأكثر كفاءة من الناحية الضريبية.

واستطاع المديرون النشطون أن يجدوا استخدامًا مهمًا لهذا النوع الجديد من الصندوق الاستثماري. نظرًا لأن المديرين النشطين يحاولون التفوّق على السوق، فهم بحاجة إلى وسائل لقياس أداء السوق، وهم يقومون بذلك من خلال المؤشرات.

على سبيل المثال، يتبّع “مؤشر إس آند بي 500” أداء أكبر 500 شركة في الولايات المتحدة. وهناك أيضًا “مؤشر متوسط داو جونز الصناعي” (DJIA) الذي يتبّع أداء أكبر 30 شركة صناعية في الولايات المتحدة.

أصبحت هذه المؤشرات، التي تم إنشاؤها في البداية للمديرين النشطين، أداة مفيدة لروّاد الاستثمار السلبي، حيث كان لديهم مقياس قياسي يمكنهم الوصول إليه. كل ما كان عليهم فعله هو إنشاء صناديق تعكس مؤشرًا معينًا، ومن ثم تطوير صناديق المؤشرات، بقيادة جون بوغل في فانغارد.

بعد عشرين عامًا، دخلت صناديق الاستثمار المتداولة المسرح. وتم إنشاء أول صندوق استثمار متداول، مؤشر إس بي دي آر – إس آند بي 500 (SPY) بواسطة شركة “ستايت ستريت غلوبال إنسايتس” في عام 1993. وفي حين أنها كانت تقدّم ميزات مماثلة لميزات صناديق المؤشرات، إلا أن صناديق الاستثمار المتداولة كانت تقدّم المزيد.

أولاً، قدّمت صناديق الاستثمار المتداولة سيولة أكبر، حيث أنه من الممكن تداولها مثل الأسهم الفردية في الأسواق المالية. وفي حين يمكن شراء وحدات صناديق المؤشرات فقط عند إغلاق السوق، يمكن شراء وحدات صناديق الاستثمار المتداولة على مدار اليوم.

بمرور الوقت، أظهرت صناديق الاستثمار المتداولة أيضًا مزيدًا من المرونة والابتكار. ولكن المزيد عن ذلك لاحقًا.

صناديق الاستثمار المتداولة والأزمة المالية لعام 2008

شهدت الأزمة المالية العالمة في عام 2008 انهيار العديد من البنوك الاستثمارية في الولايات المتحدة وفي مقدمتها بنك “ليمان براذر”.

وأدى الركود الاقتصادي العالمي إلى تبخّر تريليونات من الدولارات من الأسواق، مما تسبّب في حالة من الذعر بين المستثمرين، وسقطت المؤسسات التي كانت تعتقد يومًا أنها لا تتزعزع.

ونتيجة لذلك، بدأ العديد من المستثمرين في تحدي الأموال المدارة بشكل نشط والتي فرضت رسوماً عالية، وتكبدت ضرائب عالية، ومع ذلك فشلت في التفوّق على السوق. وبدأ الناس يدركون أنهم يخاطرون بشكل أكبر دون عائد أكبر.

هذا التعرض الزائد للمخاطر قضى على كميات كبيرة من الاستثمارات أثناء الركود الاقتصادي. وفجأة، حتى المستثمر العادي بدأ في رؤية حماقة الاستثمار النشط، مما جعل الناس تبدأ في الاهتمام أكثر بالمخاطر بدلاً من الانبهار الزائد بعوائد صناديق الاستثمار وحدها.

ومن هنا ظهر اتجاه جديد. وبدأ المجتمع الاستثماري في التخلي عن الأموال المدارة بشكل نشط والتي قدمت أقل مما وعدت به، لصالح صناديق المؤشرات وصناديق الاستثمار المتداولة. ورأوا أن هذه الصناديق المدارة بشكل سلبي تسمح لهم بتقليل المخاطر إلى الحد الأدنى لأنها تسعى إلى تعقّب المؤشرات والمعايير بشكل سلبي بدلاً من التغلب عليها.

وأكد موقف المستثمرين في مرحلة ما بعد الركود الاقتصادي وجهة نظر هاري ماركويتز بأن الشاغل الرئيسي للمستثمر هو تقليل المخاطر.

منذ ذلك الحين شهدت صناديق الاستثمار المتداولة نموًا مذهلاً، واكتشف المستثمرون استراتيجية بديلة من شأنها أن تقلل المخاطر وتحدّ من الخسائر عند حدوث تقلبات في السوق.

واليوم، يبلغ إجمالي أصول صناديق الاستثمار المتداولة 8.56 تريليون دولار، ويتم تداول 8,893 صندوق استثماري في السوق.

3. أنواع صناديق الاستثمار المتداولة

نظرًا لأن صناديق الاستثمار المتداولة أصبحت أكثر شيوعًا، فقد ابتكر مديرو الصناديق أنواعًا مختلفة من صناديق الاستثمار المتداولة لتحقيق أهداف مختلفة.

أفضل طريقة للنظر في الأنواع المختلفة من صناديق الاستثمار المتداولة هي تصنيفها ضمن الفئات التالية.

أنواع صناديق الاستثمار المتداولة حسب فئة الأصول

- صناديق الاستثمار المتداولة الخاصة بالأسهم: صناديق الاستثمار المتداولة الخاصة بالأسهم هي صناديق يتم تداولها في البورصة وتستثمِر في الأسهم. يتألف الصندوق الواحد من عشرات أو مئات أو آلاف الأسهم التي تنتمي إلى مؤشر أساسي. على سبيل المثال، يقوم صندوق الاستثمار المتداول “فانغارد إس آند بي 500” (VOO) بالاستثمار في الأسهم التي تشكّل مؤشر إس آند بي 500.

- صناديق الاستثمار المتداولة الخاصة بالسندات: يتألف صندوق الاستثمار المتداول الخاص بالسندات من عشرات أو مئات أو آلاف السندات التي تنتمي إلى مؤشر أساسي. على سبيل المثال، يتّبع صندوق “فانغارد توتال بوند ماركت” (BND) أداء مؤشر “بلومبرغ باركليز لمتوسط إجمالي الناتج الاقتصادي في الولايات المتحدة”، والذي يتألف من السندات المتداولة في الولايات المتحدة.

- صناديق الاستثمار المتداولة الخاصة بالعقارات: يضم صندوق الاستثمار المتداول الخاص بالعقارات عدد من صناديق الاستثمار العقاري التي تنتمي إلى مؤشر أساسي. على سبيل المثال، يتبّع صندوق “فانجارد للاستثمار العقاري المتداول” (VNQ) أداء مؤشر “إم إس سي آي للسوق العقاري القابل للاستثمار 25/50”.

- صناديق الاستثمار المتداولة الخاصة بالعملات: نشأت هذه الصناديق من الحاجة إلى التحوّط في استثمارات صناديق الاستثمار المتداولة في البلدان الأجنبية ضد المخاطر المتعلقة بانخفاض قيمة العملة. نظرًا لأن صناديق الاستثمار المتداولة تسعى إلى تحقيق تنوّع واسع النطاق، فإن العديد منها يستثمر في دول خارج الولايات المتحدة. العيب في ذلك هو أنه مهما كانت أرباح الاستثمار في الدولة الأجنبية، فسوف تنخفض قيمة تلك الأرباح إذا انخفضت عملة الدولة المُستثمرة (الدولار الأمريكي، في هذه الحالة) مقابل العملة التي تم الاستثمار فيها.

لنفترض أن مستثمرًا استثمر 100,000 دولار في صندوق استثمار متداول يستثمر في السوق اليابانية. لأنها السوق اليابانية، فيجب استثمار الأموال في عملة الين الياباني. لنفترض أنه في وقت الاستثمار، كان الدولار الأمريكي الواحد يساوي 150 ين، فإن مبلغ 100,000 دولار أمريكي سيكون 15,000,000 ين. لنفترض أيضًا أن الاستثمار حقق عائدًا بنسبة 10% بعد عام. فسوف يُصبح مبلغ 15,000,000 يساوي 16,500,000 ين.

ولنفترض أنه بعد عام، أصبح الدولار الأمريكي يساوي 200 ين. ذلك يعني أن الاستثمار الذي وصلت قيمته إلى 16,000,000 ين انخفض الآن إلى 82,500 دولار. بسبب انخفاض قيمة الدولار مقابل الين، تحوّل العائد الإيجابي بنسبة 10% في السوق اليابانية إلى خسارة بنسبة 17.5% عند التحويل إلى الدولار الأمريكي.

تساعد صناديق الاستثمار المتداولة الخاصة بالعملات المستثمرين على التحوّط ضد مخاطر أسعار الصرف الأجنبي. يمكن لصناديق الاستثمار المتداولة تعقّب عملة واحدة مقابل عملة أخرى (على سبيل المثال، يتيح صندوق كارنسي شيرز يورو، FXE، التداول باليورو مقابل الدولار الأمريكي) أو عدد من العملات (على سبيل المثال، يتيح صندوق الاستثمار المتداول للمؤشر “إنفيسكو دي بي للدولار الأمريكي”، UUP، التداول باليورو، والين الياباني، والجنيه الإسترليني، والدولار الكندي، والكرونا السويدية، والفرنك السويسري، مقابل الدولار الأمريكي).

على عكس الأنواع الأخرى من صناديق الاستثمار المتداولة، تستخدم الصناديق الخاصة بالعملات المشتقات المالية – عقود العملات المستقبلية، أو العقود المستقبلية، أو عقود الخيارات – لتوفير تحوّط ضد تقلبات العملة.

- صناديق الاستثمار المتداولة الخاصة بالسلع: تقدّم صناديق الاستثمار المتداولة الخاصة بالسلع الفرصة للاستثمار في المعادن الثمينة مثل الذهب والموارد الطبيعية مثل النفط والغاز. وتوفر بعض الصناديق الخاصة بالسلع إمكانية الاستثمار في سلعة واحدة (على سبيل المثال، يركز صندوق إس بي دي آر لأسهم الذهب، GLD، على الذهب) بينما يتيح البعض الآخر الفرصة للاستثمار في مؤشر يحتوي على سلع متعددة (على سبيل المثال، يتبّع صندوق آي شيرز S&P GSCI للسلع، GSG، مؤشر S&P GSCI توتال ريتيرن، والذي يتألف من سلع الطاقة والثروة الحيوانية والمعادن).

معظم صناديق الاستثمار المتداولة الخاصة بالسلع لا تحتفظ بهذه السلع في المخازن المادية؛ ولكنها تستثمر في العقود المستقبلية والمشتقات الأخرى التي تدعمها تلك السلع.

- صناديق الاستثمار المتداولة ذات الرافعة المالية: تتيح صناديق الاستثمار المتداولة ذات الرافعة المالية للمستثمرين استخدام الديون والمشتقات (العقود المستقبلية والخيارات) لتضخيم التغيير في سعر الأصل الاستثماري كوسيلة لكسب المزيد من عوائد صناديق الاستثمار الإضافية.

على عكس صناديق الاستثمار المتداولة بدون الرافعة المالية والتي تتعقب الأوراق المالية الأساسية الخاصة بها على أساس 1:1، فإن الصناديق ذات الرافعة المالية تتعقب أوراقها المالية الأساسية على أساس 1:2 (الرافعة المالية 2X) أو 3:1 (الرافعة المالية 3X)، إلى آخره.

لذلك، إذا نما المؤشر الأساسي (على سبيل المثال مؤشر إس آند بي 500) بنسبة 1%، فإن صناديق الاستثمار المتداولة ذات الرافعة المالية ستنمو بنسبة 2% أو 3% (حسب نوع الرافعة المالية المستخدمة). ومع ذلك، إذا انخفض المؤشر الأساسي أيضًا، فإن وجود الرافعة المالية يؤدي إلى تضخيم الانخفاض ومقدار الأموال المفقودة.

يعد صندوق “برو شيرز ألترا برو QQQ” (TQQQ) مثالًا على صناديق الاستثمار المتداولة ذات الرافعة المالية، حيث يوفر الصندوق رافعة مالية طويلة الأمد بمقدار 3 أضعاف لمؤشر ناسداك – 100.

- صناديق الاستثمار المتداولة العكسية: تستخدم صناديق الاستثمار المتداولة العكسية مشتقات مختلفة لتحقيق الأرباح عندما يكون المؤشر في اتجاه هبوطي. صناديق الاستثمار المتداولة العكسية هي نوع من صناديق الاستثمار المتداولة ذات الرافعة المالية التي توفر تحوطًا ضد الأداء الضعيف لمؤشر السوق. على سبيل المثال، يوفر صندوق “برو شيرز شورت داو 30” (DOG) تحوطًا ضد الأداء الضعيف لمؤشر “داو جونز الصناعي”، وهو مؤشر يتّبع أداء 30 من أكبر الشركات المتداولة في الولايات المتحدة. عندما ينخفض مؤشر “داو جونز الصناعي”، ترتفع قيمة صندوق “برو شيرز شورت داو 30”.

أنواع صناديق الاستثمار المتداولة حسب نطاق التنوّع

- صناديق الاستثمار المتداولة الخاصة بالسوق الواسعة: تتيح هذه الصناديق إمكانية تنويع الاستثمارات عبر سوق معيّن، ولا تقتصر على صناعة معيّنة داخل السوق أو قيمة سوقية معينة. يوفّر صندوق الاستثمار المتداول “فانغارد توتال ستوك ماركت”، VTI، تنوعًا واسعًا لأنه يتبّع مؤشرًا يغطي جميع الأسهم المدرجة في الولايات المتحدة.

- صناديق الاستثمار المتداولة الخاصة بالقطاع: تركز هذه الصناديق على صناعة معيّنة داخل السوق الأوسع، وتتيح إمكانية التنويع فقط داخل صناعة / قطاع معيّن. يتيح صندوق فانغارد لتكنولوجيا المعلومات (VGT) الفرصة للاستثمار في قطاع التكنولوجيا، بينما يتيح صندوق فاغارد إنيرجي (VDE) الفرصة للاستثمار في قطاع الطاقة.

- صناديق الاستثمار المتداولة الخاصة برأس المال السوقي: تتيح هذه الصناديق الفرصة للاستثمار في الأسهم التي تنتمي إلى نفس تصنيف رأس المال السوقي – رأس المال الكبير، أو رأس المال المتوسط، أو رأس المال الصغير. على سبيل المثال، يتبّع صندوق “فانغارد لنموّ الشركات ذات رؤوس أموال صغيرة” (VBK) أداء مؤشر “CRSP لنموّ الشركات ذات رؤوس أموال صغيرة في الولايات المتحدة”. من ناحية أخرى، يستثمر صندوق “فانغارد إس آند بي 500” (VOO) بشكل متنوّع عبر أكبر 500 شركة مدرجة في الولايات المتحدة. وتعمل بعض الصناديق الخاصة برأس المال المتوسط، مثل صندوق “فانغارد لرأس المال المتوسط” (VO) على تنويع استثماراتها من خلال الاستثمار فقط في الشركات ذات رؤوس الأموال المتوسطة.

- صناديق الاستثمار المتداولة الدولية: تتيح هذه الصناديق الفرصة لدخول أسواق خارج الولايات المتحدة. وتركز بعض هذه الصناديق مثل صندوق “فانغارد FTSE للأسواق المتقدمة” (VEA) على الأسواق المتقدمة مثل كندا، ومنطقة المحيط الهادئ، وأوروبا، والشرق الأوسط. ويركز آخرون مثل صندوق “فانغارد FTSE للأسواق الناشئة” (VWO) على الأسواق الناشئة مثل الصين، والبرازيل، وجنوب إفريقيا، وتايوان. وهناك أيضًا صناديق استثمار متداولة دولية خاصة بالسندات، كمثل صندوق “فانغارد لسوق السندات الدولية” (BNDX) الذي يستثمر في السندات في كل من الأسواق المتقدمة والناشئة.

أنواع صناديق الاستثمار المتداولة حسب استراتيجية الاستثمار

- صناديق الاستثمار المتداولة بشكل سلبي: قبل عام 2008، كان يتم تداول جميع صناديق الاستثمار المتداولة بشكل سلبي. وتم إنشاء صناديق الاستثمار المتداولة بناءً على فلسفة الاستثمار السلبي لجون بوغل. ربما لم يتصور بوغل أن يأتي يوم يتم فيه تصنيف صناديق الاستثمار المتداولة على أساس استراتيجية الاستثمار.

تسعى صناديق الاستثمار المتداولة بشكل سلبي إلى تعقّب أداء المؤشر الأساسي. ولا يتم إدارتها بشكل نشط من قبل مديري الصناديق الخبراء الذين يحاولون التفوّق على السوق أو جعل الصندوق أكثر ربحية في حالة السوق الهابطة.

- صناديق الاستثمار المتداولة المدارة بشكل نشط: أطلق بنك “بير ستيرنز” أوّل صندوق استثمار متداول مُدار بشكل نشط “كارنت ييلد” (YYY) في عام 2008. ويوجد حاليًا أكثر من 500 صندوق استثمار متداول مُدار بشكل نشط.

تُمكّن صناديق الاستثمار المتداولة المدارة بشكل نشط مديريها من الاستجابة لظروف السوق وتغيير تركيبة صندوق الاستثمار (تغيير مخصصات القطاعات، على سبيل المثال) أو حتى الابتعاد عن المؤشر الأساسي.

أنواع صناديق الاستثمار المتداولة حسب هدف المستثمر

- صناديق الاستثمار المتداولة الخاصة بتوزيعات الأرباح: تتكوّن صناديق الاستثمار المتداولة هذه من الأسهم التي تدفع الأرباح. وتركز على المستثمرين الذين يرغبون في كسب دخل منتظم من استثماراتهم. على سبيل المثال، يتبّع صندوق “فانغارد لتوزيعات الأرباح المتزايدة” (VIG) مؤشر “ناسداك ديفيدند أتشيفرز سيلكت” لسوق الولايات المتحدة، والذي يتألف من الأسهم الأمريكية التي زادت مدفوعات أرباحها على مدى عشر سنوات متتالية على الأقل.

- صناديق الاستثمار المتداولة الخاصة بالنموّ: بدلاً من توزيعات الأرباح، تُركز صناديق الاستثمار المتداولة هذه على الشركات التي يمكنها زيادة أسعار أسهمها بشكل أسرع من غيرها من خلال أرباح أعلى من المتوسط. على سبيل المثال، يتبّع صندوق الاستثمار المتداول “فانغارد راسل 1000 للنموّ” (VONG) “مؤشر راسل 1000 للنموّ”، والذي يتألف من شركات أمريكية ذات إمكانات النموّ العالية.

- صناديق الاستثمار المتداولة الخاصة بالقيمة: تتعقب صناديق الاستثمار المتداولة هذه فلسفة الاستثمار لبنيامين جراهام ووارن بافيت من خلال الاستثمار في الأسهم التي يتم تقييمها بأقل من قيمتها السوقية (سعر السوق أقل من قيمتها الحقيقية). يتم الاحتفاظ بهذه الأسهم المقومة بأقل من قيمتها الحقيقية (بشرط أن يكون لها أساسيات جيدة) لفترة طويلة بينما يسعى سعر السوق إلى مساواة قيمتها الجوهرية.

يعد صندوق “آي شيرز MSCI فاليو فاكتور” (VONG) لسوق الولايات المتحدة مثالاً على صندوق استثمار متداول خاص بالقيمة، حيث يتبّع أداء “مؤشر MSCI للقيمة المعززة” والذي يتألف من أسهم أمريكية مقومة بأقل من قيمتها الحقيقية مع أسس جيدة.

- صناديق الاستثمار المتداولة في مجال الممارسات البيئية والاجتماعية وحوكمة الشركات: يسعى المستثمرون في هذا المجال إلى المساهمة في بعض جهود الممارسات البيئية والاجتماعية وحوكمة الشركات بالإضافة إلى رغبتهم في تحقيق النموّ المستدام لاستثماراتهم.

نظرًا لتزايد الاهتمام بالاستثمار في هذا المجال، فقد دخلت العديد من صناديق الاستثمار المتداولة إلى السوق لتلبية احتياجات هؤلاء المستثمرين. تستثمر صناديق الاستثمار المتداولة هذه فقط في الأسهم التي تفي ببعض معايير الممارسات البيئية والاجتماعية وحوكمة الشركات المتاحة للجمهور.

على سبيل المثال، يتبّع صندوق المؤشر الاجتماعي “فانغارد FTSE” (VFTAX) أداء مؤشر “FTSE4Good سيلكت” لسوق الولايات المتحدة، والذي يضم الأسهم التي تلبي معايير معيّنة للممارسات البيئية والاجتماعية وحوكمة الشركات.

4. سبع مزايا لصناديق الاستثمار المتداولة: لماذا أصبحت صناديق الاستثمار المتداولة شائعة

لم تصبح صناديق الاستثمار المتداولة شائعة فقط لأن المديرين النشطين كانوا يفشلون. يُمكن أن يرتبط صعودها في السوق بالقدرة الكامنة للصندوق على تقديم خيار تداول منخفض التكلفة ومتنوّع ومرن ومبتكر للمستثمر العادي، سواء كان مبتدئًا أو محترفًا.

لفهم ما هو صندوق الاستثمار المتداول، دعونا ننظر الآن في مزايا هذا الصندوق المفضل لدى الكثيرون.

- أقل تكلفة

الإدارة النشطة تعني أنه يجب على مدير المحفظة اختيار أسهم معيّنة بجدية للاستثمار فيها، بدلاً من ترك الاستثمارات تتعقب مؤشرًا واسعًا ومتنوعًا.

لهذا السبب، عادةً ما تتقاضى الصناديق المشتركة رسومًا أعلى من صناديق الاستثمار المتداولة (حتى الرسوم المدارة بشكل نشط)، ويعود ذلك في الغالب إلى التكاليف الإضافية التي يتم إنفاقها على المحللين والأبحاث الاقتصادية والصناعية، ذلك بالإضافة إلى الرسوم الإدارية.

في الولايات المتحدة، بلغ متوسط نسبة المصروفات أو النفقات الإدارية والتشغيلية لصناديق الاستثمار المشتركة 0.78% في عام 2017، بينما بلغ 0.21% فقط لصناديق الاستثمار المتداولة، وفقًا لمعهد شركة الاستثمار.

- الابتكار

يعود التوسع في التنوّع داخل صناعة صناديق الاستثمار المتداولة بشكل كبير إلى عامل الابتكار. فقد تم إطلاق أول صندوق استثمار متداول في عام 1993، والآن يوجد أكثر من 6,000 صندوق.

تقدّم صناديق الاستثمار المتداولة اليوم المزيد من الصناديق المتخصصة (الروبوتات، والتكنولوجيا)، والصناديق الدولية (صناديق الأسواق الناشئة، وصناديق الأسواق المتقدمة)، وصناديق الاستدامة (مجال الممارسات البيئية والاجتماعية وحوكمة الشركات)، والصناديق القائمة على العوامل (صناديق توزيعات الأرباح العالية، والصناديق ذات الحد الأدنى من التقلبات)، والصناديق ذات الرافعة المالية والصناديق العكسية (صناديق الاستثمار المتداولة قصيرة المدى).

هذا الابتكار عبر المنتجات هو سبب آخر وراء نموّ صناديق الاستثمار المتداولة بشكل أسرع من صناديق المؤشرات.

- زيادة التنوّع

إحدى نتائج هذا الابتكار هو التنوّع المتزايد. باستخدام هذا النطاق الذي لا مثيل له من التعرّض لسوق الأوراق المالية، يمكن للمستثمرين تنويع مخاطرهم بشكل أكبر من خلال الاستثمار عبر الصناعات المختلفة (كمثل قطاعيّ الأدوية والتمويل) والأسواق المختلفة (المتقدمة والناشئة). ويمكن أن تساعد صناديق الاستثمار المتداولة المتخصصة في الممارسات البيئية والاجتماعية وحوكمة الشركات أيضًا في تقليل المخاطر طويلة الأجل للمحفظة.

[لمزيد من المعلومات حول العلاقة بين التنويع ومخاطر المحفظة وكيفية تحقيق التنوّع الواسع، اقرأ، “معرفة أهمية تنويع المحفظة يمكن أن يمنع الخسارة الكبيرة.“]

- المرونة والسيولة في التداول

يتم تداول صناديق الاستثمار المتداولة في البورصة على مدار اليوم، مما يوفر للمستثمرين مزيدًا من المرونة والسيولة في التداول. لا تحتاج إلى الانتظار حتى نهاية اليوم لشراء وحدات صناديق الاستثمار المتداولة.

ويتم تداول صناديق الاستثمار المتداولة بكثافة على مدار اليوم بين العديد من الأطراف المختلفة، الأمر الذي يمنحها سيولة كبيرة، مما يعني أنه يمكن تداولها بسرعة دون تغيير سعر الأصل، والذي يسهّل من إعادة توازن المحفظة.

يوضح تقرير من شركة جرينويتش أن 90% من مديري الأصول يفضلون صناديق الاستثمار المتداولة الخاصة بالسندات على المصادر الأخرى بسبب السيولة التي تقدمها هذه الصناديق.

لا تتمتع صناديق المؤشرات بهذه المرونة والسيولة.

- الديمقراطية

لا أحد يشرح هذه النقطة بشكل أفضل من مارك فيتزجيرالد، رئيس تخصص المنتجات في مجموعة فانجارد. في إجابته على السؤال “ما الذي أدى أخيرًا إلى انتشار صناديق الاستثمار المتداولة؟” قال في مقابلة مع ثروة:

“إن جمال صناديق الاستثمار المتداولة يكمن في كونها ديمقراطية.

“إذا كان يرغب أحد منا في شراء وحدات صناديق الاستثمار المتداولة، فإننا سندفع نفس السعر الذي يدفعه صندوق الثروة السيادي. ليست هناك فئة أخرى من الأسهم. ليست هناك أسعار مخفية. التكلفة هي التكلفة. وهكذا، نظرًا لأن المؤسسات والمديرين المحترفين يستخدمون صناديق الاستثمار المتداولة بشكل متزايد، فقد أدى ذلك إلى المنافسة والطلب.

“وبالتالي، أدى ذلك إلى انخفاض الأسعار، وهو أمر رائع للمستثمر النهائي. كما أدى النموّ والتبني المتزايد إلى توفير العديد من الخيارات والضغط على الأسعار، لذلك يمكننا جميعًا الاستفادة من ذلك عن طريق شراء هذا المنتج بنفس التكلفة.”

- الشفافية

تقدّم معظم صناديق الاستثمار المتداولة تقريرًا يومي، حتى تعرف بالضبط أين يتم استثمار أموالك. أما الصناديق المشتركة فهي ملزمة فقط بالإفصاح عن محافظها كل ثلاثة أشهر.

هذا يعني أنه يمكنك رؤية الأوراق المالية التي تشكل صندوق الاستثمار المتداول الخاص بك في أي وقت.

يقول راسل وايلد، مؤلف كتاب “الصناديق المتداولة في البورصة للمبتدئين“: “الفضائح التي هزت عالم الصناديق المشتركة على مرّ السنين لم تمس عالم صناديق الاستثمار المتداولة.

“ليس هناك الكثير من التلاعب الذي يمكن لمدير الصندوق القيام به عندما تكون اختياراته مرتبطة بمؤشر. وبشكل عام، من غير المرجح أن يتعرض المستثمرون في صناديق الاستثمار المتداولة للخداع بالمقارنة مع المستثمرين في الصناديق المشتركة النشطة.”

- دفعة أولى أقل

غالبًا ما تتطلب الصناديق المشتركة حدًا أدنى مرتفعًا للاستثمار الأولي.

مع صناديق الاستثمار المتداولة، يمكنك شراء سهم واحد فقط – مما يعني أنك لست بحاجة إلى رصيد كبير للبدء. ويمكنك حتى شراء جزء بسيط من حصة في صندوق استثمار متداول.

5. سلبيات صناديق الاستثمار المتداولة

مع استمرار تكاثر صناديق الاستثمار المتداولة، ابتعدت بعض الصناديق في محاولاتها لتحقيق أهداف استثمارية معيّنة، عن بعض المبادئ التي تمنح هذه الصناديق مزاياها. وبالتالي، لا تنطبق كل هذه السلبيات على جميع صناديق الاستثمار المتداولة.

- رسوم أعلى مع صناديق الاستثمار المتداولة المدارة بشكل نشط: نظرًا لأنه يتعين على صناديق الاستثمار المتداولة المدارة بشكل نشط اتخاذ قرارات استثمارية ثابتة، فإنها تحتاج إلى إنفاق المزيد من الأموال على محللي الاستثمار، مما يؤدي إلى زيادة النفقات العامة. تقوم بعض الصناديق بتمرير هذه التكلفة العامة المرتفعة إلى المستثمرين من خلال نسبة نفقات أعلى.

بينما تتقاضى صناديق الاستثمار المتداولة المُدارة بشكل سلبي نسبة نفقات تبلغ 0.18%، فإن نظيراتها المُدارة بشكل نشط تتقاضى 0.69% في المتوسط.

- المزيد من المخاطر مع صناديق الاستثمار المتداولة المدارة بشكل نشط: تعدّ صناديق الاستثمار المتداولة المدارة بشكل نشط أكثر خطورة. الاستثمار النشط يحاول ضبط وقت السوق، وهو أمر محفوف بالمخاطر يجعل المستثمرين يخسرون أموالهم.

- تنوّع أقل مع صناديق الاستثمار المتداولة الخاصة بالقطاع: توفر الصناديق الخاصة بالقطاع تنوعًا خاصًا بصناعة واحدة فقط، وهو ليس واسعًا بما يكفي لتقليل مخاطر المستثمرين.

- سيولة أقل: مع دخول العديد من صناديق الاستثمار المتداولة إلى السوق، قد يبدأ المستثمرون في مواجهة مشاكل في السيولة. تحدث المشاكل في السيولة عندما لا تستطيع بيع استثمارك عندما ترغب في ذلك لأنه لا يوجد طلب مطابق. غالبًا ما يكون هذا شائعًا مع صناديق الاستثمار المتداولة ذات حجم تداول منخفض خلال اليوم.

- إغلاق صناديق الاستثمار المتداولة: تم إغلاق 33 صندوق استثمار متداول بالفعل في عام 2021. من عام 2004 إلى 2019، أغلقت 25% من صناديق الاستثمار المتداولة المسجلة. وبحلول أكتوبر 2020، تم إغلاق حوالي 200 صندوق استثمار متداول. وبالتالي، من المهم أن نضع في الاعتبار أن بالمعدل الذي تدخل به صناديق الاستثمار المتداولة إلى السوق، سيميل بعضها أيضًا للفشل والإغلاق.

عندما يتم إغلاق صندوق استثمار متداول، سيتعين عليك بيع استثماراتك في وقت أبكر مما هو مخطط له، مما قد يؤدي إلى خسارة كبيرة إذا قمت بالبيع عندما يكون مركزك منخفضًا.

- تكلفة التداول: إذا كان الوسيط الخاص بك يتقاضى عمولات، فإن تكلفة شراء وبيع وحدات صناديق الاستثمار المتداولة يمكن أن تكون عالية، خاصة إذا كنت تقوم بشرائها وبيعها بانتظام. لذلك ننصح بتبني نهج الاستثمار بمبلغ إجمالي بدلاً من حساب متوسط التكلفة بالدولار أو تحديد وقت السوق.

[للمزيد حول الاختلافات بين استراتيجيات الاستثمار بمبلغ إجمالي، وحساب متوسط التكلفة بالدولار، وتحديد وقت السوق، اقرأ “حساب متوسط التكلفة بالدولار مقابل الاستثمار الكلي: كيف يجب أن تستثمر؟“]

- تكلفة انتشار العرض والطلب: يمكن أن يكون الفرق بين سعر الطلب (السعر الذي يرغب البائع في البيع به) وسعر العرض (السعر الذي تقترح دفعه) لصندوق الاستثمار المتداول، مثل الأسهم، مرتفعًا في أي يوم من أيام التداول. تعتبر فروق الأسعار بين العرض والطلب هذه خسارة إضافية وتمثل إحدى عيوب التداول اليومي (التداول خلال ساعات التداول)، وهي ميزة مهمة في صناديق الاستثمار المتداولة. كلما قام المستثمر بشراء وبيع وحدات صناديق الاستثمار المتداولة بشكل متزايد، كلما زاد التأثير التراكمي لفروق الأسعار بين العرض والطلب، أو العكس.

ولذلك تنصح ثروة المستثمرين بالتركيز على الاستثمار طويل الأجل بدلاً من شراء وبيع وحدات صناديق الاستثمار المتداولة بانتظام. مع الأولى، ليس لديك ما تخشاه من فروق الأسعار بين العرض والطلب، بينما مع الأخيرة، يمكن أن تشكل فروق الأسعار هذه خسارة كبيرة.

- أخطاء التتبع: في بعض الأحيان، لا تتمكن صناديق الاستثمار المتداولة من مطابقة أداء مؤشرها الأساسي بسبب بعض الصعوبات الفنية المتأصلة في طبيعة صناديق الاستثمار المتداولة (بصرف النظر عن نسبة المصروفات التي تفرضها). ومع ذلك، ترتبط أخطاء التتبع ارتباطًا مباشرًا بمدى إدارة صناديق الاستثمار المتداولة بشكل نشط، وترتبط عكسياً بمدى إدارتها بشكل سلبي. لذلك، كلما زادت الإدارة السلبية لصناديق الاستثمار المتداولة، كلما انخفضت احتمالية حدوث أخطاء التتبع. وهذا سبب آخر يجعل صناديق الاستثمار المتداولة المدارة بشكل نشط ليست أفضل خيار.

بالنظر إلى هذه السلبيات، يُنصح بالاستثمار في صناديق الاستثمار المتداولة ذات التصنيف العالي والمقدّمة من قبل شركات راسخة (مثل فانغارد، وآي شيرز، وإنفيسكو) تتميز بحجم تداول كبير خلال اليوم.

وبصورة مماثلة، لتجنب المخاطر والرسوم العالية، يفضّل اختيار صناديق الاستثمار المتداولة التي يتم تداولها بشكل سلبي، واعتماد نهج الاستثمار بمبلغ إجمالي (وطويل الأجل). أخيرًا، تأكد من أن لديك محفظة متنوّعة على نطاق واسع (لا يكفي التنويع عبر القطاعات) من شأنها أن تقلل مخاطرك وترفع عائداتك.

6. أمثلة على أكثر صناديق الاستثمار المتداولة شيوعًا

من الصعب قياس شعبية صناديق الاستثمار المتداولة.

في حين أن حجم التداول خلال اليوم هو مقياس جيد، فمن الممكن أن يفضل المستثمرون الاحتفاظ ببعض صناديق الاستثمار المتداولة لفترة طويلة، مما يعني أن حجم تداولهم لن يكون مرتفعًا.

ما يلي هو ليس قائمة بأفضل صناديق الاستثمار المتداولة، ولكن أكثر 10 صناديق استثمار متداولة شعبية من حيث حجم التداول. علاوة على ذلك، يمثل حجم التداول متوسط الأشهر الثلاثة الماضية فقط. لذلك، فإنها ليست سوى قائمة بأكثر صناديق الاستثمار المتداولة شيوعًا في الأشهر الثلاثة الماضية (وقت كتابة هذا التقرير).

صناديق الاستثمار المتداولة الأكثر شيوعًا من حيث حجم التداول خلال اليوم

- صندوق برو شيرز ألترا برو شورت QQQ (SQQQ): صندوق استثمار متداول ذي رافعة مالية يوفر رافعة مالية قصيرة 3X بشكل يومي على مؤشر ناسداك-100. وحجم تداوله الحالي هو 75,209,734.

- صندوق SPDR إس آند بي 500 تراست (SPY): صندوق استثمار متداول للأسهم يتتبع أداء مؤشر إس آند بي 500. وحجم تداوله الحالي هو 65,708,875.

- صندوق فاينانشل سيلكت SPDR (XLF): يركز هذا الصندوق على قطاع واحد حيث يستثمر في الأسهم عبر القطاع المالي في الولايات المتحدة. وحجم تداوله الحالي هو 53,941,613.

- صندوق إنفيسكو QQQ تراست (QQQ): يتتبع هذا الصندوق أداء مؤشر ناسداك-100. وحجم تداوله الحالي هو 39,017,805.

- صندوق آي شيرز MSCI للأسواق الناشئة (EEM): صندوق استثمار متداول دولي يركز على الأسهم في الأسواق الناشئة. وحجم تداوله الحالي هو 33,900,910.

- صندوق SPDR سيلكت لقطاع الطاقة (XLE): يركز هذا الصندوق على قطاع واحد ويستثمر في الأسهم عبر قطاع الطاقة في الولايات المتحدة. وحجم تداوله الحالي هو 29,391,438.

- صندوق برو شيرز ألترا برو QQQ (TQQQ): صندوق استثمار متداول آخر مزوّد برافعة مالية يوفر متوسط يومي X3 على مؤشر ناسداك-100. وحجم تداوله الحالي هو 29,390,766.

- صندوق آي شيرز راسل 200 (IWM): صندوق استثمار متداول للأسهم يتتبع أداء مؤشر راسل 2000، والذي يتكون من الأسهم ذات رؤوس المال الصغيرة في الولايات المتحدة. وحجم تداوله الحالي هو 27,317,969.

- صندوق آي شيرز MSCI البرازيل (EWZ): صندوق استثمار متداول دولي يستثمر في أكبر الأسهم وأكثرها سيولة في البرازيل. وحجم تداوله الحالي هو 27,182,121.

- الأوراق النقدية المتداولة – آي باث سيريز ب – إس آند بي 500 VIX للعقود المستقبلية قصيرة الأجل (VXX): صندوق استثمار متداول عكسي يوفر التحوّط ضد مؤشر إس آند بي 500. وحجم تداوله الحالي هو 26,163,146.

وللتذكير، تمثل القائمة أعلاه شعبية صناديق الاستثمار المتداولة في الأشهر الثلاثة الماضية، مقاسة حسب متوسط حجم التداول.

ومع ذلك، عندما يتعلق الأمر بالقيمة الخالصة، فقد أثبتت صناديق الاستثمار المتداولة التابعة لمجموعة فانغارد أنها الأفضل أداءً.

تتمتع صناديق الاستثمار المتداولة من فانغارد بمعدّل نفقات أقل بنسبة 82% من متوسط الصناعة. أيضًا، تُعد صناديق الاستثمار المتداولة من فانغارد بمثابة وحدات بنائية مالية، مما يعني أنه يمكن للمستثمرين إنشاء محفظة متنوّعة على نطاق واسع بعدد صغير من صناديق فانغارد. علاوة على ذلك، فقد حققت 90% من صناديق فانغارد عوائد صناديق الاستثمار أعلى من متوسط الشركات النظيرة.

أخيرًا، تمتلك فانغارد أيضًا ثاني أكبر قدر من الأصول تحت الإدارة في الصناعة.

لذلك، عندما يتعلق الأمر بالقيمة الخالصة، يجب أن تفكر في صناديق الاستثمار المتداولة الأكثر شيوعًا من فانغارد لإضافتها إلى محفظتك.

7. مستقبل صناديق الاستثمار المتداولة

لقد نجحت صناديق الاستثمار المتداولة في إحداث تغييرًا كبيرًا في عالم الاستثمار. ولكنها لم تنته من رحلتها بعد، بل إنها لم تقترب حتى من ذلك.

يعتبر التبني السائد لصناديق الاستثمار المتداولة أحد مصادر الحماس التي تساهم في ظهور المزيد من المخططين الماليين الرقميين.

يساعد المخطط المالي الرقمي المستثمرين، من بين وظائف أخرى، على أتمتة استثماراتهم من خلال إنشاء محفظة متنوّعة من صناديق الاستثمار المتداولة التي تعكس مدى تحملهم للمخاطر. كما يعمل المخطط المالي الرقمي على إعادة التوازن الآلي للمحافظ لمواكبة قدرة المستثمر على تحمل المخاطر.

ويُعتبر المخططون الماليون الرقميون أيضًا خياراً أقل تكلفة بكثير من المستشارين الماليين العاديين أو مديري الثروات. على سبيل المثال، تتقاضى ثروة ما بين 0.5% و0.85% على رصيد حسابك، وهي نسبة منخفضة جدًا مقارنة مع نسبة 2% إلى 3% التي يتقاضاها المستشارين الماليين ومديري الثروات.

[لمزيد من المعلومات حول المخططين الماليين الرقميين، اقرأ، “كيف يمكن للمخطط المالي الرقمي مساعدتي“]

ويعتقد مارك فيتزجيرالد من فانغارد أيضًا أن صناديق الاستثمار المتداولة ستكون جزءًا كبيرًا من الاستثمار في مجال الممارسات البيئية والاجتماعية وحوكمة الشركات في المستقبل. وقد أصبح هذا بالفعل حقيقة واقعة مع توفر 50 صندوقًا متخصصًا في مجال الممارسات البيئية والاجتماعية وحوكمة الشركات في السوق الأمريكية.

ويقول فيتزجيرالد: “أعتقد أن السوق لا يزال يحاول معرفة الشكل الذي سيتخذه ذلك. هناك الكثير من التغييرات التنظيمية؛ لدينا اتفاقية باريس. لذلك أعتقد أننا سنرى الابتكارات في هذا المجال، لأن العالم يجب أن يتصدى لتحديات تغيّر المناخ.”

كما يتوقع ظهور المزيد من صناديق الاستثمار المتداولة ذات الدخل الثابت (أي السندات).

“أعتقد أيضًا أننا سنرى نموًا مستمرًا في جانب الدخل الثابت لأن – في النهاية – سيطرت الأسهم على سوق صناديق الاستثمار المتداولة على مدار العشرين عامًا الماضية.”

ويعكس تقرير غرينتش المذكور سابقًا رأي فيتزجيرالد، حيث وجد أن 60% من مديري الأصول قد زادوا من استثماراتهم في صناديق الاستثمار المتداولة الخاصة بالسندات، حيث تمثل هذه الصناديق الآن 18% من إجمالي الأصول ذات الدخل الثابت.

8. كيف تبدأ الاستثمار في صناديق الاستثمار المتداولة

لديك الآن فكرة واضحة عن صناديق الاستثمار المتداولة وكيف تفيد المستثمرين.

يمكن شراء صناديق الاستثمار المتداولة من خلال وسيطك كما لو كنت تشتري الأسهم في سوق الأسهم.

ولكن للقيام بذلك بنجاح، ستظل بحاجة للبحث في الآلاف من صناديق الاستثمار المتداولة المتاحة في السوق وإنشاء محفظة متنوّعة على نطاق واسع. ستحتاج أيضًا لمعرفة كيفية تحقيق تنوّع واسع من خلال خيارات صناديق الاستثمار المتداولة الخاصة بك.

يقوم المخططون الماليون الرقميون بإزالة ضغوط هذه العملية. مع مخطط مالي رقمي مثل ثروة، ستتلقى إرشادات لتحديد مدى تحملك للمخاطر وإنشاء محفظة تتوافق مع ملفك المالي الخاص.

تستخدم ثروة نظرية المحفظة الحديثة لاختيار صناديق الاستثمار المتداولة المدارة بشكل سلبي، والتي من شأنها أن تقلل المخاطر وترفع عائداتك إلى الحد الأقصى حسب رغبتك في المخاطرة.

مع ثروة، أصبح استخدام صناديق الاستثمار المتداولة أسهل من أي وقت مضى لتحقيق تنويع بشكل واسع يدعم أهداف الاستثمار طويلة الأجل.

الآن بعد أن عرفت ما هي صناديق الاستثمار المتداولة، فقد حان الوقت للبدء في بناء محفظتك الاستثمارية المتنوّعة.

الأفكار الرئيسية

- هناك أربع خصائص رئيسية لصناديق الاستثمار المتداولة: هي عبارة عن سلة من الأوراق المالية، تتيح إمكانية الوصول إلى فئات الأصول المختلفة، وتتعقب في الغالب أداء مؤشر معيّن وتتتبعه، ويتم تداولها مثل الأسهم في السوق المالي/البورصة.

- نشأت صناديق الاستثمار المتداولة كجزء من عملية الانتقال من الاستثمار النشط إلى الاستثمار السلبي.

- بعد الأزمة المالية العالمية في عاميّ 2008-2009، أصبحت صناديق الاستثمار المتداولة شائعة حيث أدرك المزيد من الناس مخاطر الاستثمار النشط. وتوجد اليوم أنواع مختلفة من صناديق الاستثمار المتداولة ذات مميزات مختلفة للمستثمرين المختلفين.

- تتميز صناديق الاستثمار المتداولة بتكلفتها المنخفضة وفعاليتها من حيث الضرائب، وبالديمقراطية والابتكار والمرونة والسيولة والشفافية، كما أنها توفر المزيد من التنوّع الاستثماري. وربما تكون صناديق الاستثمار المتداولة الجديدة التي تركز على مستثمرين محددين قد فقدت بعض هذه المزايا.

- ساهمت صناديق الاستثمار المتداولة في ازدهار المستشار الآلي (مستشار الروبوت). ونرى أيضًا المزيد من صناديق الاستثمار المتداولة التي تركز على الممارسات البيئية والاجتماعية وحوكمة الشركات، والصناديق المتخصصة في الدخل الثابت. ستستمر هذه الاتجاهات.